Rambut yang tertutupi oleh hijab tetap harus mendapatkan perhatian dan tidak mengabaikan kesehatan rambut karena dengan berhijab tidak lantas menghindari rambut dari berbagai macam masalah karena rambut yang tertutup dalam waktu yang lama akan kekurangan oksigen, terasa lembab dan panas.

Oleh karena itu, kesehatan rambut bagi wanita berhijab harus mendapatkan perhatian lebih, karena wanita berhijab justru cenderung memiliki berbagai masalah rambut seperti rambut menjadi lembab, ketombe, rontok atau patah, lepek, dan kulit kepala berminyak. Sehingga harus dilakukan perawatan secara ekstra supaya kesehatan rambut wanita berhijab selalu terjaga dengan baik.Merawat rambut berhijab sebetulnya tidak susah, asal rutin dilakukan dan perlu diketahui bahwa kondisi alam di Indonesia memiliki tingkat humidity/kelembaban yang tinggi sering menimbulkan penyakit kulit, terutama juga pada kulit rambut. Oleh karena itu, perawatan ekstra untuk menjaga kesehatan rambut bagi wanita berhijab pun tidaklah harus mahal, bahkan merawat rambut yang selalu ditutupi hijab, bisa dilakukan sendiri di rumah.Berikut adalah beberapa cara supaya rambut dan kulit kepala selalu sehat dengan perawatan sendiri :

- Keramas secara teratur 2-3 hari sekali

- Pilih shampo yang sesuai dengan jenis rambut dan kulit kepala, karena rambut berhijab cenderung berminyak, maka sebaiknya pilih jenis shampo untuk rambut berminyak.

- Selalu gunakan hair tonik setelah keramas, dan lakukan pijatan ringan pada kulit kepala, karena pijatan ringan ini dapat membantu melancarkan peredaran darah.

- Creambath seminggu sekali akan sangat membantu dalam menjaga kesehatan rambut apalagi kesehatan rambut bagi wanita berhijab, supaya rambut dan kulit kepala selalu mendapatkan nutrisi, serta menghindari kecenderungan menjadi lembab dan kulit kepala berketombe.

- Kesehatan rambut juga dipengaruhi oleh pola makan dan gaya hidup kita. Untuk itu perbanyak makan makanan yang mengandung rendah lemak serta kaya akan protein, vitamin B-6, vitamin B-12, dan vitamin C, serta zat besi yang mampu memberikan nutrisi bagi rambut secara alami seperti Kacang-kacangan, bayam, pisang, dapat menjadi pilihan.

Selain itu, kita sebaiknya memperhatikan kondisi rambut sebelum ditutupi dengan hijab saat ingin berpergian:

- Sebelum mengenakan hijab, rambut harus dalam kondisi sudah kering, karena rambut yang masih basah atau lembab menyebabkan rambut menjadi rapuh, selain itu kondisi rambut basah yang ditutupi akan menimbulkan ketombe dan menyebabkan kulit kepala yang lembab.

- Untuk rambut yang panjang, jangan mengikat rambut terlalu keras,karena akan menyebabkan rambut menjadi rapuh dan mudah patah.

- Jangan seharian memakai hijab, maksimal 8 jam, atau setidaknya luangkan sedikit waktu untuk melepas hijab agar pori-pori kulit kepala bisa bernafas.

Disamping hal tersebut, pemilihan bahan hijab juga mempengaruhi kesehatan dan kondisi rambut. Untuk itu, berikut adalah tips memilih bahan hijab, sebagai bagian dari perawatan rambut untuk wanita berhijab:Sumber: doktercantik.com

- Pemilihan bahan untuk hijab, cukup berpengaruh terhadap kesehatan rambut, Pilih yang berbahan seperti kaos, katun atau spandek karena bahan-bahan tersebut sangat mudah menyerap keringat, sehingga dapat mencegah terjadinya kelembapan di rambut atau kulit kepala kita.

- Hindari menggunakan hijab warna hitam atau gelap, khususnya di siang hari, karena warna hitam atau gelap sangat mudah menyerap sinar matahari, sehingga membuat rambut atau kulit kepala menjadi lebih panas.

- Hindari menggunakan hijab yang berlapis-lapis, atau kalaupun berlapis jangan lebih dari empat lapisan, selain membuat kulit sulit bernafas, juga menyebabkan kulit kepala menjadi lembab.

- Jangan terlalu sering mengikat kerudung dibagian leher, karena menghambat udara masuk dan rambut susah bernafas.

- Jangan pakai hijab yang bahannya terlalu tebal, ketat, atau mengikat rambut kepala terlalu kencang.

Tips Menjaga Kesehatan Rambut Untuk Wanita Berhijab

Artikel Perbankan Indonesia

BI Membentuk Arsitek Perbankan Indonesia

Bank Indonesia akan membentuk Arsitektur Perbankan Indonesia (API) yang bertugas mempersiapkan perbankan nasional agar mampu bersaing pada skala internasional. Selain itu, API diminta membenahi sistem perbankan nasional untuk meningkatkan citranya di kalangan dunia. API akan bekerja secara bertahap selama 10 tahun sehingga pada 2014, Indonesia diharapkan sudah mempunyai sistem perbankan yang tangguh. Demikian informasi yang dihimpun SCTV dari BI di Jakarta, Selasa (23/12).

Dalam kinerjanya, API terfokus pada upaya membenahi dan melengkapi berbagai aspek dalam industri perbankan. Rincian aspek tersebut antara lain struktur perbankan, pengaturan dan pengawasan bank, kondisi internal bank, infrastruktur pendukung industri, serta aspek perlindungan dan pemberdayaan konsumen.

Nantinya, hasil penelitian akan menjadi pedoman baku sebagai penentu arah kebijakan. Tujuan lainnya adalah mengantisipasi kemungkinan munculnya krisis moneter seperti enam tahun silam. Bila tak ada aral melintang, API terbentuk akhir 2003 ini sehingga implementasinya bisa dimulai pada awal 2004.

Kondisi perbankan yang bak menara gading pun sudah disitir Menteri Kelautan dan Perikanan Rokhmin Dahuri, beberapa waktu lampau. Menurut dia, sektor perbankan pelit bila harus menyalurkan kredit buat nelayan. Buktinya, jumlah dana yang dikucurkan perbankan untuk sektor riil seperti nelayan selalu sedikit [baca: Perbankan Dinilai Tak Berpihak pada Sektor Riil]. Sebaliknya, untuk bisnis skala besar, perbankan tak segan-segan memberikan dana sampai triliunan rupiah.(KEN/Indy Rachmawati)

Sumber: http://news.liputan6.com/read/68762/bi-membentuk-arsitek-perbankan-indonesia

SISTEM PERBANKAN ELEKTRONIK

Perbankan Elekronik (E-banking) E-banking yang juga dikenal dengan istilah internet banking ini adalah melakukan transaksi, pembayaran, dan transaksi lainnya melalui internet dengan website milik bank yang dilengkapi sistem keamanan. Dari waktu ke waktu, makin banyak bank yang menyediakan layanan atau jasa internet banking yang diatur melalui Peraturan Bank Indonesia No. 9/15/PBI/2007 Tahun 2007 tentang Penerapan Manajemen Risiko Dalam Penggunaan Teknologi Informasi Oleh Bank Umum. Penyelenggaraan internet banking merupakan penerapan atau aplikasi teknologi informasi yang terus berkembang dan dimanfaatkan untuk menjawab keinginan nasabah perbankan yang menginginkan servis cepat, aman, nyaman murah dan tersedia setiap saat (24 jam/hari, 7 hari/minggu) dan dapat diakses dari mana saja baik itu dari HP, Komputer, laptop/ note book, PDA, dan sebagainya.

Aplikasi teknologi informasi dalam internet banking akan meningkatkan efisiensi, efektifitas, dan produktifitas sekaligus meningkatkan pendapatan melalui sistem penjualan yang jauh lebih efektif daripada bank konvensional. Tanpa adanya aplikasi teknologi informasi dalam internet banking, maka internet banking tidak akan jalan dan dimanfaatkan oleh industri perbankan. Secara umum, dalam penyediaan layanan internet banking, bank memberikan informasi mengenai produk dan jasanya via portal di internet, memberikan akses kepada para nasabah untuk bertransaksi dan meng-update data pribadinya. Adapun persyaratan bisnis dari internet banking antara lain:

a). aplikasi mudah digunakan;

b). layanan dapat dijangkau dari mana saja;

c). murah;

d). dapat dipercaya; dan

e). dapat diandalkan (reliable).

Di Indonesia, internet banking telah diperkenalkan pada konsumen perbankan sejak beberapa tahun lalu. Beberapa bank besar baik BUMN atau swasta Indonesia yang menyediakan layanan tersebut antara lain BCA, Bank Mandiri, BNI, BII, Lippo Bank, Permata Bank dan sebagainya. Internet banking telah memberikan keuntungan kepada pihak bank antara lain:

a) Business expansion. Dahulu sebuah bank harus memiliki sebuah kantor cabang untuk beroperasi di tempat tertentu. Kemudian hal ini dipermudah dengan hanya meletakkan mesin ATM sehingga dia dapat hadir di tempat tersebut. Kemudian ada phone banking yang mulai menghilangkan batas fisik dimana nasabah dapat menggunakan telepon untuk melakukan aktivitas perbankannya. Sekarang ada internet banking yang lebih mempermudah lagi karena menghilangkan batas ruang dan waktu.

b) Customer loyality. Khususnya nasabah yang sering bergerak (mobile), akan merasa lebih nyaman untuk melakukan aktivitas perbankannya tanpa harus membuka account di bank yang berbeda-beda di berbagai tempat. Dia dapat menggunakan satu bank saja.

c) Revenue and cost improvement. Biaya untuk memberikan layanan perbankan melalui Internet Banking dapat lebih murah daripada membuka kantor cabang atau membuat mesin ATM.

d) Competitive advantage. Bank yang memiliki internet banking akan memiliki keuntungan dibandingkan dengan bank yang tidak memiliki internet banking. Dalam waktu dekat, orang tidak ingin membuka account di bank yang tidak memiliki fasilitas Internet Banking.

e) New business model. Internet Banking memungkinan adanya bisnis model yang baru. Layanan perbankan baru dapat diluncurkan melalui web dengan cepat.

Berbagai jenis teknologinya diantaranya meliputi:

- Anjungan Tunai Mandiri (Automated Teller Machine)

- Sistem Aplikasi Perbankan (Banking Application System)

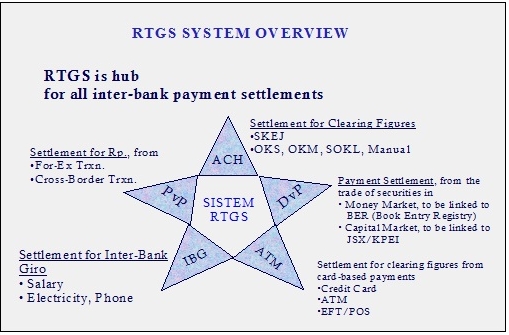

- Sistem Penyelesaian Bruto Waktu-Nyata (Real-Time Gross Settlement System)

- Perbankan Daring (Internet Banking)

- Sistem Kliring Elektronik

Perkembangan teknologi perbankan elektronikDi era globalisasi ini, kehidupan manusia tidak dapat terlepas dari arus komunikasi dan informasi telah menjelma menjadi suatu kekuatan tersendiri dalam persaingan global yang semakin kompetitif. kehadiran internet sebagai sebuah fenomena kemajuan teknologi menyebabkan terjadinya percepatan globalisasi dan lompatan besar bagi penyebaran informasi dan komunikasi di seluruh dunia.Peran teknologi dalam dunia perbankan sangatlah mutlak, dimana kemajuan suatu sistem perbankan sudah barang tentu ditopang oleh peran teknologi informasi. Semakin berkembang dan kompleksnya fasilitas yang diterapkan perbankan untuk memudahkan pelayanan, itu berarti semakin beragam dan kompleks adopsi teknologi yang dimiliki oleh suatu bank. Tidak dapat dipungkiri, dalam setiap bidang termasuk perbankan penerapan teknologi bertujuan selain untuk memudahkan operasional intern perusahaan, juga bertujuan untuk semakin memudahkan pelayanan terhadap customers. Apalagi untuk saat ini, khususnya dalam dunia perbankan hampir semua produk yang ditawarkan kepada customers serupa, sehingga persaingan yang terjadi dalam dunia perbankan adalah bagaimana memberikan produk yang serba mudah dan serba cepat.Kegunaan komputer di bidang perbankan untuk menghasilkan informasi bagi pihak manajemen bank sendiri dan juga untuk meningkatkan pelayanan kepada pihak nasabah bank Saat ini dengan dikenalnya E-Commerce, maka pelayanan transaksi secara online dapat diterapkan dengan disediakannya ATM kemudian dengan penggunaan internet memudahkan perbankan dalam melakukan pelayanan kepada nasabahnya melalui INTERNET BANKING dan SMS BANKING. Pesatnya perkembangan teknologi itu telah membentuk masyarakat informasi internasional,termasuk di Indonesia. Sehingga satu sama lain menjadikan belahan dunia ini menjadi sempit dan berjarak pende Berbisnis pun begitu mudahnya,seperti membalikkan telapak tangan. sehinngga diperlukan pembentukan hukum baru yang melibatkan berbagai aspek. Misalnya dalam hal pengembangan dan pengakuan hukum terhadap dokumen serta tandatangan elektronik, perlindungan dan privasi konsumen,cyber crime, pengaturan konten dan cara-cara menyelesaikan sengketa domain.

Jenis-Jenis E-BankingAutomated Teller Machine (ATM). Terminal elektronik yang disediakan lembaga keuangan atau perusahaan lainnya yang membolehkan nasabah untuk melakukan penarikan tunai dari rekening simpanannya di bank, melakukan setoran, cek saldo, atau pemindahan dana.Computer Banking. Layanan bank yang bisa diakses oleh nasabah melalui koneksi internet ke pusat data bank, untuk melakukan beberapa layanan perbankan, menerima dan membayar tagihan, dan lain-lain.Debit (or check) Card. Kartu yang digunakan pada ATM atau terminal point-of-sale (POS) yang memungkinkan pelanggan memperoleh dana yang langsung didebet (diambil) dari rekening banknya.Direct Deposit. Salah satu bentuk pembayaran yang dilakukan oleh organisasi (misalnya pemberi kerja atau instansi pemerintah) yang membayar sejumlah dana (misalnya gaji atau pensiun) melalui transfer elektronik. Dana ditransfer langsung ke setiap rekening nasabah.

Direct Payment (also electronic bill payment). Salah satu bentuk pembayaran yang mengizinkan nasabah untuk membayar tagihan melalui transfer dana elektronik. Dana tersebut secara elektronik ditransfer dari rekening nasabah ke rekening kreditor. Direct payment berbeda dari preauthorized debit dalam hal ini, nasabah harus menginisiasi setiap transaksi direct payment.Electronic Bill Presentment and Payment (EBPP). Bentuk pembayaran tagihan yang disampaikan atau diinformasikan ke nasabah atau pelanggan secara online, misalnya melalui email atau catatan dalam rekening bank. Setelah penyampaian tagihan tersebut, pelanggan boleh membayar tagihan tersebut secara online juga. Pembayaran tersebut secara elektronik akan mengurangi saldo simpanan pelanggan tersebut.Electronic Check Conversion. Proses konversi informasi yang tertuang dalam cek (nomor rekening, jumlah transaksi, dll) ke dalam format elektronik agar bisa dilakukan pemindahan dana elektronik atau proses lebih lanjut.Electronic Fund Transfer (EFT). Perpindahan “uang” atau “pinjaman” dari satu rekening ke rekening lainnya melalui media elektronik.Payroll Card. Salah satu tipe “stored-value card” yang diterbitkan oelh pemberi kerja sebagai pengganti cek yang memungkinkan pegawainya mengakses pembayaraannya pada terminal ATM atau Point of Sales. Pemberi kerja menambahkan nilai pembayaran pegawai ke kartu tersebut secara elektronik.Preauthorized Debit (or automatic bill payment). Bentuk pembayaran yang mengizinkan nasabah untuk mengotorisasi pembayaran rutin otomatis yang diambil dari rekening banknya pada tanggal-tangal tertentu dan biasanya dengan jumlah pembayaran tertentu (misalnya pembayaran listrik, tagihan telpon, dll). Dana secara elektronik ditransfer dari rekening pelanggan ke rekening kreditor (misalnya PLN atau PT Telkom).Prepaid Card. Salah satu tipe Stored-Value Card yang menyimpan nilai moneter di dalamnya dan sebelumnya pelanggan sudah membayar nilai tersebut ke penerbit kartu.Smart Card. Salah satu tipe stored-value card yang di dalamnya tertanam satu atau lebih chips atau microprocessors sehingga bisa menyimpan data, melakukan perhitungan, atau melakukan proses untuk tujuan khusus (misalnya validasi PIN, otorisasi pembelian, verifikasi saldo rekening, dan menyimpan data pribadi). Kartu ini bisa digunakan pada sistem terbuka (misalnya untuk pembayaran transportasi publik) atau sistem tertutup (misalnya MasterCard atau Visa networks).Stored-Value Card. Kartu yang di dalamnya tersimpan sejumlah nilai moneter, yang diisi melalui pembayaran sebelumnya oleh pelanggan atau melalui simpanan yang diberikan oleh pemberi kerja atau perusahaan lain. Untuk single-purpose stored value card, penerbit (issuer) dan penerima (acceptor) kartu adalah perusahaan yang sama dan dana pada kartu tersebut menunjukkan pembayaran di muka untuk penggunaan barang dan jasa tertentu (misalnya kartu telpon). Limited-purpose card secara umum digunakan secara terbatas pada terminal POS yang teridentifikasi sebelumnya di lokasi-lokasi tertentu (misalnya vending machines di sekolah-sekolah). Sedangkan multi-purpose card dapat digunakan pada beberapa penyedia jasa dengan kisaran yang lebih luas, misalnya kartu dengan logo MasterCard, Visa, atau logo lainnya dalam jaringan antar bank.Prinsip penerapan E-Banking dan M-Banking

Pengertian Internet Banking : terminologi yang digunakan untuk melakukan transaksi, pembayaran dan lainnya melalui Internet melalui Bank, credit union, atau membangun website aman bersama. Hal ini membiarkan komsumen untuk melakukan proses perbankan diluar jam kerja bank dan darimana saja dimana akses internet tersedia. Dalam kebanyakan kasus web browser digunakan dan koneksi Internet normal tersedia. Biasanya tidak diperlukan piranti lunak atau piranti keras special (tambahan).

Internet Banking pada dasarnya merupakan gabungan 2 istilah dasar yaitu Internet dan Banking (bank). Internet banking yang juga dikenal dengan istilah online banking atau e-banking ini menurut situs wikipedia adalah melakukan transaksi, pembayaran, dan transaksi lainnya melalui internet dengan website milik bank yang dilengkapi sistem keamanan.

Bagi sebagian orang, internet banking sangat membantu karena bisa melakukan transaksi perbankan di luar jam kerja bank yang sering pendek, dengan hanya membutuhkan koneksi internet dan web browser seperti Internet Explorer.

Kehadiran internet banking membuat perubahan besar dalam layanan perbankan. Segala jenis transaksi yang dulu manual kini bisa diselesaikan tanpa mengenal ruang dan waktu lewat dunia maya. Ada yang bilang, fasilitas internet banking membuat nasabah seperti punya ATM pribadi. Segala jenis layanan perbankan bisa dilakukan sendiri seperti cek saldo, melihat daftar mutasi, pemindah bukuan (transfer rekening), melakukan pembayaran kartu kredit, tagihan telepon dan HP, listrik, PAM dan sebagainya kecuali yang langsung melibatkan uang tunai seperti penyetoran dan penarikan.

Aplikasi teknologi informasi dalam internet banking akan meningkatkan efisiensi, efektifitas, dan produktifitas sekaligus meningkatkan pendapatan melalui sistem penjualan yang jauh lebih efektif daripada bank konvensional.Tanpa adanya aplikasi teknologi informasi dalam internet banking, maka internet banking tidak akan jalan dan dimanfaatkan oleh industri perbankan.Secara umum, dalam penyediaan layanan internet banking, bank memberikan informasi mengenai produk dan jasanya via portal di internet, memberikan akses kepada para nasabah untuk bertransaksi dan meng-update data pribadinya.

Persayaratan bisnis dari Internet Banking antara lain:

· aplikasi mudah digunakan

· layanan dapat dijangkau dari mana saja

· murah

· aman

· dan dapat diandalkan(reliable)

Di Indonesia, internet banking telah diperkenalkan pada konsumen perbankan sejak beberapa tahun lalu. Beberapa bank besar baik BUMN atau swasta Indonesia yang menyediakan layanan tersebut antara lain BCA, Bank Mandiri, BNI, BII, Lippo Bank, Permata Bank dan sebagainya.

Dengan adanya internet banking, memberikan keuntungan antara lain:

1.Business expansion.

Dahulu sebuah bank harus memiliki sebuah kantor cabang untuk beroperasi di tempat tertentu. Kemudian hal ini dipermudah dengan hanya meletakkan mesin ATM sehingga dia dapat hadir di tempat tersebut. Kemudian ada phone banking yang mulai menghilangkan batas fisik dimana nasabah dapat menggunakan telepon untuk melakukan aktivitas perbankannya. Sekarang ada internet banking yang lebih mempermudah lagi karena menghilangkan batas ruang dan waktu.

2.Customer loyality.

Khususnya nasabah yang sering bergerak (mobile), akan merasa lebih nyaman untuk melakukan aktivitas perbankannya tanpa harus membuka account di bank yang berbeda-beda di berbagai tempat.Dia dapat menggunakan satu bank saja.

3.Revenue and cost improvement.

Biaya untuk memberikan layanan perbankan melalui Internet Banking dapat lebih murah daripada membuka kantor cabang atau membuat mesin ATM.

4.Competitive advantage.

Bank yang memiliki internet banking akan memiliki keuntungan dibandingkan dengan bank yang tidak memiliki internet banking. Dalam waktu dekat, orang tidak ingin membuka account di bank yang tidak memiliki fasilitas Internet Banking.

5.New business model.

Internet Banking memungkinan adanya bisnis model yang baru. Layanan perbankan baru dapat diluncurkan melalui web dengan cepat

Prinsip penerapan M-Banking

Mobile banking merupakan aplikasi banking yang berbasis Short Message Service (SMS) untuk melakukan transaksi perbankan. Tujuan dari mobile banking adalah untuk memudahkan nasabah perbankan dalam melakukan transaksi dimanapun mereka berada, kapanpun waktunya dan dalam keadaan apapun. Teknologi komunikasi yang diterapkan menggunakan jaringan radio(wireless)seperti GSM, CDMA, atau TDMA dan jaringan lokal bank dengan protocol TCP/IP.

Pada dasarnya SMS merupakan pesan tertulis yang dapat diterima dan dikirim ke pengguna handphone. Dengan adanya kerjasama antara bank dan operator selular serta Nasabah maka transaksi dapat dilakukan dengan mudah dan dimana saja yang disebut dengan aplikasi Mobile Banking. Bila seseorang melakukan transaksi maka bank akan membuat konfirmasi bahwa pada jam, hari, tanggal, tahun telah terjadi transaksi.Bila nasabah tidak merasa melakukan transaksi maka berhak membatalkan transaksi tersebut.

Jenis transaksi yang dapat dilakukan dalam Mobile Banking adalah sebagai berikut :

1. Transfer Uang

• Transfer antar rekening Bank

• Transfer antar Bank2. Cek Saldo

• Saldo rekening tabungan, rekening pinjaman3. Informasi

• Informasi tagihan kredit

• 5 transaksi terakhir rekening

• Suku bunga Deposito, suku bunga Tabungan dan informasi produk bank

4. Pembayaran dan Pembelian

a. Pembayaran :

• Tagihan kredit

• Telepon

• Pesan tiket pesawat

• Tagihan Listrik

• Pajak Bumi dan Bangunan

• Langgan Majalah dan Koran

• Tagihan Internet

• Pembayaran lainnya

b. Pembelian :

• Voucher isi ulang

• Notifikasi SMS

• Pendebitan / pengkreditan di atas nilai tertentu

• Penolakan cek / bilyet giro

• Jatuh tempo rekening Deposito

• Saldo rekening di bawah nilai tertentu

Layanan SMS (Short Messaging Service) ini merupakan suatu jasa nilai tambah bagi para pengguna telepon genggam (mobile station). Cara berkomunikasi dengan layanan SMS ini juga semakin populer dan memiliki trend yang cenderung terus meningkat. Informasi yang dilakukan pada layanan SMS berupa text dengan mode store and forward melalui SMC (Short Message Service Centre).

Sesuai dengan kemajuan teknologi, komunikasi dengan SMS pada saaat ini dapat mendukung segala aktifitasmanusia dalam melakukan transaksi perbankan, seperti teransfer uang, cek saldo, dan pembayaran lainnya. Transaksi yang diinginkan dapat dilakukan dimana saja, kapanpun dan dalam keadaan apa saja yang mendukung kegiatan tersebut. Teknologi ini disebut dengan Mobile Banking, yaitu melakukan transaksi perbankan melalui SMS yang menggunakan jaringan komunikasi wireless (tanpa kabel) yang dihubungkan ke jaringan lokal sebuah bank.

d. International Electronic Fund Transfer

Electronic Funds Transfer Systems (EFTS) sudah menjadi metode utama yang melibatkan pembayaran dana dalam jumlah besar yang dilakukan lembaga keuangan dan nasabah bisnisnya. EFT didefinisikan sebagai pemindahan dana yang diawali dari terminal elektronik, instrument telpon, computer, atau magnetic tape untuk memesan, memerintahkan, atau memberikan kewenangan kepada lembaga keuangan untuk mendebet atau mengkredit rekening. Kemampuan lembaga keuangan untuk menyediakan jasa-jasa tersebut seiring dengan perkembangan teknologi computer dan teknologi komunikasi data.

INTERNATIONAL ELECTRONIC FUND TRANSFER SYSTEMElectronic Funds Transfer Systems (EFTS) sudah menjadi metode utama yang melibatkan pembayaran dana dalam jumlah besar yang dilakukan lembaga keuangan dan nasabah bisnisnya. EFT didefinisikan sebagai pemindahan dana yang diawali dari terminal elektronik, instrument telpon, computer, atau magnetic tape untuk memesan, memerintahkan, atau memberikan kewenangan kepada lembaga keuangan untuk mendebet atau mengkredit rekening. Kemampuan lembaga keuangan untuk menyediakan jasa-jasa tersebut seiring dengan perkembangan teknologi computer dan teknologi komunikasi data.

FEDWIREFedwire adalah jaringan pemindahan dana dan surat-surat berharga berskala nasional yang diselenggarakan oleh bank sentral Amerika Serikat yang dikenal sebagai Federal Reserve. Sistem ini terhubung ke 12 bank sentral Negara bagian dengan banyak lembaga keuangan yang tergabung dalam jaringan tersebut yang memiliki cadangan atau rekening kliring di Fedres. Fedwire memproses hampir US$1.4 trillion per hari dalam bentuk dana dan surat-surat berharga. Sistem pemindahan dana melalui Fedwire menyediakan transfer elektronik antar lembaga keuangan dan mempunyai fungsi baik sebagai proses kliring maupun pengendapan dananya (settlement). Pelayanan Fedwire bisa diakses melalui computer interface secara langsung atau secara off-line dari pesawat telpon melalui system pengiriman elektronik berbasis PC yang dikenal sebagai Fedline.Daftar Pustaka:

TERAPAN KOMPUTER PERBANKAN #

Kliring (dari bahasa Inggris clearing) sebagai suatu istilah dalam dunia perbankan dan keuangan menunjukkan suatu aktivitas yang berjalan sejak saat terjadinya kesepakatan untuk suatu transaksi hingga selesainya pelaksanaan kesepakatan tersebut. Kliring sangat dibutuhkan sebab kecepatan dalam dunia perdagangan jauh lebih cepat daripada waktu yang dibutuhkan guna melengkapi pelaksanaan aset transaksi. Kliring melibatkan manajemen dari paska perdagangan, pra penyelesaian eksposur kredit, guna memastikan bahwa transaksi dagang terselesaikan sesuai dengan aturan pasar, walaupun pembeli maupun penjual menjadi tidak mampu melaksanakan penyelesaian kesepakatannya. Proses kliring adalah termasuk pelaporan / pemantauan, marjin risiko, netting transaksi dagang menjadi posisi tunggal, penanganan perpajakan dan penanganan kegagalan.Di Amerika, kliring antar bank dilaksanakan melalui Automated Clearing House (ACH), dimana aturan dan regulasinya diatur oleh NACHA-The Electronic Payments Association,yang dahulu dikenal dengan nama National Automated Clearing House Association, serta Federal Reverse. Jaringan ACH ini akan bertindak selaku pusat fasilitas kliring untuk semua transaksi transfer dana secara elektronik. Kliring antar bank atas cek dilaksanakan oleh bank koresponden dan Federal Reverse.Prinsip KliringMekanisme proses Kliring Elektronik adalah sebagai berikut :1. Mempersiapkan warkat dan dokumen kliring meliputi pemisahan warkat menurut jenis transaksinya (warkat debet atau warkat kredit), pembubuhan stempel kliring dan pencantuman informasi MICR code line baik pada warkat maupun pada dokumen kliring.2. Selanjutnya Bank pengirim merekam data warkat kliring ke dalam sistem TPK dengan menggunakan mesin reader encoder atau meng-input data warkat untuk menghasilkan DKE.3. Mengelompokkan warkat dalam batch kemudian menyusunnya dalam bundel warkat yang terdiri dari: BPWD/BPWK; Lembar Substitusi; Kartu Batch Warkat Debet/Kredit ; Warkat Debet/Kredit.4. Mengirimkan batch DKE secara elektronik melalui JKD ke SPKE di penyelenggara. Fisik warkat dari DKE selanjutnya dikirim ke penyelenggara untuk dipilah berdasarkan bank tertuju secara otomasi dengan menggunakan mesin baca pilah berteknologi image.5. Peserta dapat melihat status DKE di TPK masingmasing, apakah pengiriman tersebut sukses atau gagal.6. SPKE akan memproses DKE yang diterima secara otomatis setelah batas waktu transmit DKE berakhir7. Selanjutnya SPKE akan mem-broadcast informasi hasil kliring kepada seluruh TPK sehingga peserta dapat secara on-line melihat posisi hasil kliring melalui TPK.Hasil perhitungan DKE tersebut (Bilyet Saldo Kliring) selanjutnya dibukukan ke rekening giro masing-masing bank di sistem Bank Indonesia.

Di dalam chek code ini terdapat berbagai informasi yyang berkaitan dengan transaksi nasabah. Mulai dari Paye, Draw e, Draw bank, Drawer Account, Chek number, Amoun, Currency , Payee Bank Number, Payee account, Dat, Autorized signature of maker’s.

Di Indonesia, untuk kliring antar bank atas transfer dana secara elektronik dan atas cek dilaksanakan oleh Bank Indonesia (BI) selaku bank sentral. Sedangkan proses kliring atas transaksi efek dilaksanakan oleh P.T Kliring Penjamin Efek Indonesia (KPEI) dan proses kliring atas transaksi kontrak berjangka dilaksanakan oleh P.T Kliring Berjangka Indonesia (KBI).Secara umum kliring melibatkan lembaga keuangan yang memiliki permodalan yang kuat yang dikenal dengan sebutan mitra pengimbang sentral (MPS) atau disebut juga central counterparty . MPS ini menjadi pihak dalam setiap transaksi yang terjadi baik sebagai penjual maupun sebagai pembeli. Dalam hal terjadinya kegagalan penyelesaian atas suatu transaksi maka pelaku pasar menanggung suatu risiko kredit yang distandarisasi dari MPR.

Dasar perhitungan dalam Kliring Elektonik adalah Data Keuangan Elektronik (DKE). Perhitungan hasil kliring tersebut akan tercermin dalam Bilyet Saldo Kliring yang dapat bersaldo kredit (menang kliring) atau bersaldo debet (kalah kliring) untuk dibukukan secara efektif langsung ke rekening giro masing-masing bank di Bank Indonesia tanpa memperhatikan kecukupan dana yang tersedia (netting settlement).

Apabila jumlah kekalahan kliring melampaui saldo rekeningnya di Bank Indonesia dan peserta tidak dapat menutupnya sampai dengan Bank Indonesia menutup sistem akunting, maka bank yang bersangkutan dinyatakan memiliki Saldo Giro Negatif. Apabila Saldo Giro Negatif tersebut tidak dapat ditutup sampai dengan pukul 09.00 WIB pada hari kerja berikutnya, peserta tersebut akan dikenakan sanksi penghentian sementara dari kliring lokal oleh Bank Indonesia.Dokumen Kliring :Dokumen kliring merupakan dokumen kontrol dan berfungsi sebagai alat bantu dalam proses perhitungan kliring yang terdiri dari :1. Bukti Penyerahan Warkat Debet – Kliring Penyerahan (BPWD)2. Bukti Penyerahan Warkat Kredit – Kliring Penyerahan (BPWK)3. Kartu Batch Warkat Debet4. Kartu Batch warkat Kredit5. Lembar Subsitusi.Setiap warkat dan dokumen kliring yang digunakan wajib memenuhi spesifikasi teknis yang ditetapkan Bank Indonesia antara lain meliputi kualitas kertas, ukuran, dan rancang bangun. Setiap pembuatan dan pencetakan warkat dan dokumen kliring untuk pertama kali dan atau perubahannya oleh peserta wajib memperoleh persetujuan secara tertulis dari Bank Indonesia Dalam Kliring Elektronik, agar data pada warkat dan dokumen kliring dapat dibaca oleh mesin baca pilah yang ada di Penyelenggara maka warkat dan dokumen kliring tersebut wajib dicantumkan Magnetic Ink Character Recognition (MICR) code line. MICR adalah tinta magnetic khusus yang dicantumkan pada clear band yang merupakan informasi dalam bentuk angka dan symbol.Penyelenggaraan Kliring :

1. Siklus Kliring Nominal Besar, terdiri dari :a) Kliring Penyerahan Nominal Besarb) Kliring Pengembalian Nominal Besar Kedua kegiatan kliring tersebut dilakukan pada hari yang sama.2. Siklus Kliring Ritel, terdiri dari :a) Kliring Penyerahan Ritelb) Kliring Pengembalian Ritel Kedua kegiatan kliring tersebut dilakukan pada tanggal yang berbeda yaitu kegiatan kliring pada huruf b dilakukan pada hari kerja berikutnya setelah kegiatan kliring pada huruf a dilaksanakan.Keterangan :· Kliring penyerahan bagian pertama dari siklus kliring guna menghitung warkat yang disampaikan oleh peserta.· Kliring Pengembalian merupakan bagian kedua dari suatu siklus kliring guna menghitung warkat debet kliring penyerahan yang ditolak berdasar alasan yang ditetapkan dalam ketentuan Bank Indonesia.Untuk mendukung efektifitas implementasi kebijakan moneter dan untuk mempercepat pemulihan industri perbankan, kebijakan system pembayaran akan diarahkan untuk mempercepat pengembangan dan implementasi suatu system pembayaran yang efisien, akurat, aman, dan konsisten melalui peningkatan kualitas layanan. Salah satu cara untuk mencapai hal tersebut adalah melalui implemnetasi Real Time Gross Settlement System (BI-RTGS) yang sudah dimulai sejak 17 November tahun 2000 di Jakarta.Tujuan RTGS :1. Memberikan pelayanan sistem transfer dana antar peserta, antar nasabah peserta dan pihak lainnya secara cepat, aman, dan efisien.2. Memberikan kepastian pembayaran.3. Memperlancar aliran pembayaran (payment flows).4. Mengurangi resiko settlement bagi peserta maupun nasabah peserta (systemic risk)5. Meningkatkan efektifitas pengelolaan dana (management fund) bagi peserta melalui sentralisasi rekening giro.6. Memberikan informasi yang mendukung kebijakan moneter dan early warning system bagi pengawasan bank.7. Meningkatkan efisiensi pasar uang.Mekanisme Transfer (BI-RTGS) :1. Bank pengirim memasukkan transfer kredit ke terminal RTGS yang ada di bank tersebut kemudian dikirim ke RTGS Computer Center (RCC) di Bank Indonesia.2. RCC akan memproses transfer kredit tersebut dengan mekanisme sebagai berikut:· Memverifikasi apakah saldo rekening bank pengirim lebih besar atau sama dengan jumlah nominal dari transfer kredit tersebut.· Jika saldo mencukupi, proses akan dieksekusi sacara simultan sehingga rekening bank pengirim dikurangi dan rekening bank penerima ditambah.· Jika saldo rekening bank pengirim tidak mencukupi makan transfer kredit tersebut akan ditempatkan dalam antrian di dalam mesin RTGS.3. Informasi mengenai transfer kredut akan dikirimkan secara otomatis ke RCC, RTGS terminal bank pengirim, dan bank penerima.Manajemen Antrian :1. Sistem antrian pada BI-RTGS didasarkan pada priority level and first in first out (FIFO).2. Modul antrian dalam BI-RTGS dilengkapi dengan bypass FIFO facility yang beroperasi otomatis jika antrian mencapai jumlah tertentu, dengan tujuan untuk mengurangi jumlah antrian.3. Tingkat prioritas antriannya adalah sebagai berikut:· Prioritas pertama : Hasil kliring· Prioritas kedua : Transaksi bank dengan BI/pemerintah· Prioritas ketiga : Transfer kredit dari bank peserta BI-RTGSDaftar Pustaka:

http://arlansandy-arlans.blogspot.com/2012/06/sistem-kliring-dan-pemindahan-dana.html

http://merixyz.files.wordpress.com/2012/04/13.jpg

http://merixyz.files.wordpress.com/2012/04/221.jpg

http://merixyz.files.wordpress.com/2012/04/32.jpg

http://merixyz.files.wordpress.com/2012/04/41.jpg

Langganan:

Postingan (Atom)